(Doanh nhân Sài Gòn) - Cơ hội lớn cho thanh toán điện tử

(Doanhnhansaigon.vn) - Khoảng 90% giao dịch tại Việt Nam vẫn được thanh toán bằng tiền mặt nên tiềm năng và cơ hội để đẩy mạnh dịch vụ phát triển thẻ thanh toán và ví điện tử rất lớn. Bên cạnh đó, chính sách khuyến khích không sử dụng tiền mặt của Ngân hàng Nhà nước cũng đang tạo động lực cho các nhà cung cấp dịch vụ thanh toán không tiền mặt đầu tư công nghệ và tiện ích mới.

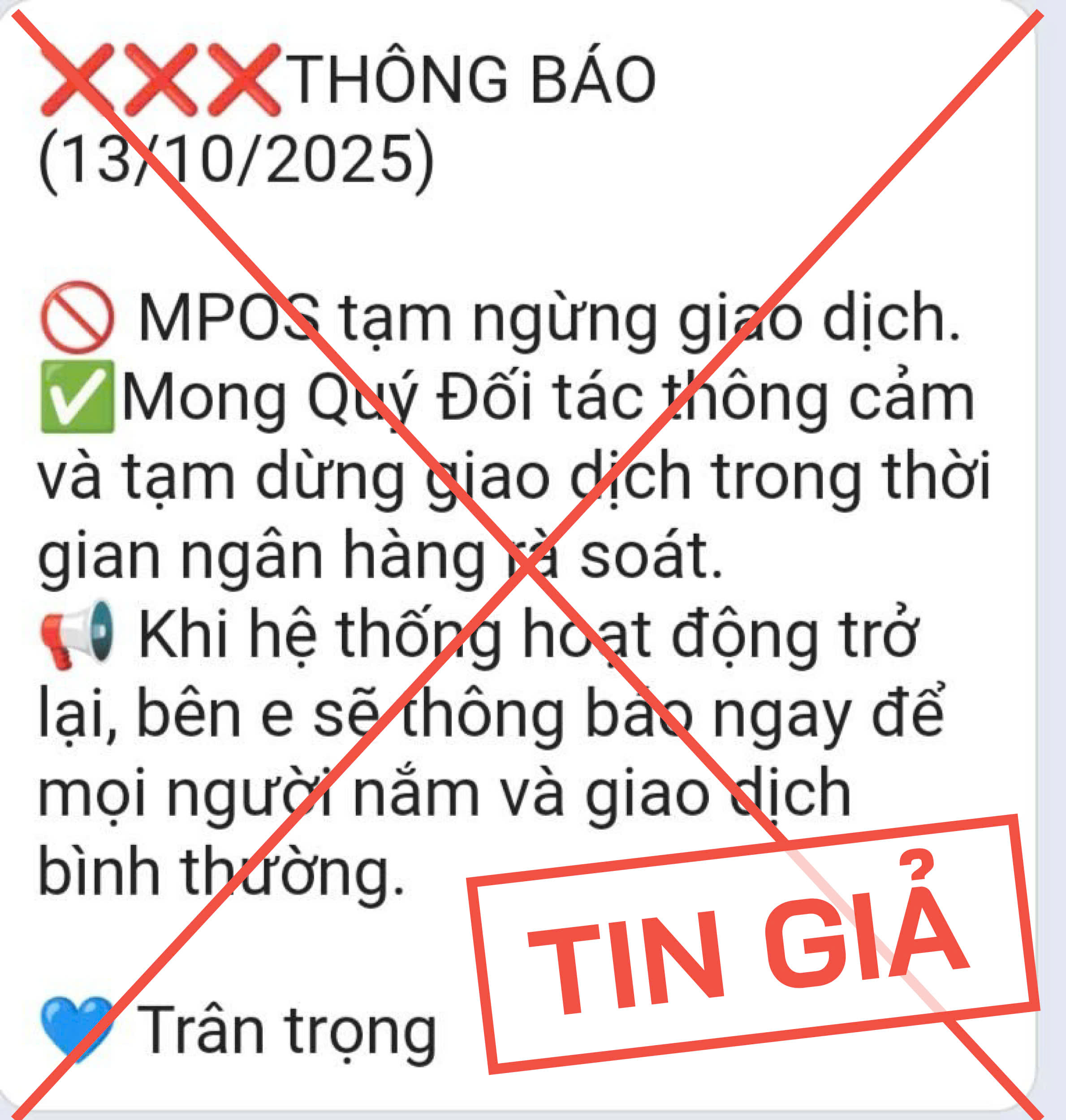

Cơ hội lớn từ mPos

Mobile POS biến điện thoại di động thành điểm thanh toán chấp nhận thẻ với chi phí thấp hơn POS truyền thống nhiều lần. Đây là thiết bị mà MasterCard hy vọng sẽ nhanh chóng thay đổi cách thanh toán không tiền mặt tại Việt Nam.

Theo Công ty Nghiên cứu thị trường

Timetric (Anh), thị trường thẻ của Việt Nam trong giai đoạn 2008 - 2012 có tốc độ tăng trưởng 37,05%, tăng từ 14 triệu thẻ trong năm 2008 lên 49,4 triệu thẻ trong 2012. Giai đoạn (2013 - 2017), Timetric dự báo tốc độ tăng trưởng sẽ đạt 10,79%, tức từ 57,3 triệu thẻ năm 2013 lên 86,4 triệu thẻ vào năm 2017.

Nhưng thực tế năm 2013, số thẻ thanh toán lưu thông đã đạt con số 67,8 triệu thẻ. Chỉ riêng thị trường thẻ tín dụng, Việt Nam đạt mức tăng trưởng cho tất cả các loại thẻ là 56,29%, cụ thể là số lượng thẻ lưu thông trên thị trường tăng từ 228.700 thẻ trong năm 2008 lên 1,4 triệu thẻ trong 2012...

Tuy nhiên, theo chia sẻ của ông Nguyễn Hòa Bình, Chủ tịch HĐQT PeaceSoft Group, tại tọa đàm "MasterCard và hành trình góp phần đưa Việt Nam trở thành môi trường thanh toán không tiền mặt", tốc độ tăng trưởng của thị trường thẻ thông minh, nhất là trong lĩnh vực dịch vụ tài chính là có thật, nhưng vẫn đang phát triển rất lệch lạc.

Theo số liệu của Hiệp hội Thẻ ngân hàng Việt Nam, hơn 99% doanh số của việc sử dụng thẻ ATM hiện nay tại Việt Nam giao dịch tại các máy ATM, trong đó có đến 83% dùng để rút tiền mặt, chưa đến 17% doanh số sử dụng thẻ thanh toán qua ngân hàng (NH) sử dụng với mục đích chuyển khoản, chỉ có 0,3% doanh số tiêu dùng từ thẻ là được sử dụng thanh toán trên các máy quẹt thẻ (máy POS).

Có tình trạng này là do hai nguyên nhân: thứ nhất từ thói quen của người tiêu dùng, thứ hai do các điểm chấp nhận thẻ tại Việt Nam còn quá ít. Cụ thể, theo thống kê tại Thái Lan có khoảng 225 thẻ/máy POS, cao gấp hai lần Việt Nam.

Một trong những lý do của việc chưa phổ biến máy POS là ở khâu chi phí đầu tư rất cao. Điển hình, với máy POS có dây (cố định 1 chỗ, cắm line điện thoại) dùng công nghệ cũ có giá gốc khoảng hơn 5 triệu đồng/máy.

Đối với các máy POS không dây công nghệ mới, xuất hiện nhiều ở các dịch vụ taxi, có giá khoảng hơn 10 triệu đồng/máy, nhưng nếu kể cả mức phí bảo hành, bảo trì, hay nâng cấp, bổ sung chức năng... thì vào khoảng 50 triệu đồng/máy/tháng; khi giao dịch phát sinh trong tháng không hơn 50 triệu đồng thì NH sẽ lỗ. Đây được xem là yếu tố khiến các NH hạn chế đầu tư máy POS.

| 74 triệu thẻ Số liệu vừa được NHNN đưa ra cho thấy, đến 31/8/2014, lượng thẻ do 52 tổ chức phát hành đạt trên 74 triệu thẻ, với khoảng 490 thương hiệu, nhưng hầu hết là thẻ ghi nợ sử dụng để thanh toán trong mua bán hàng hóa, rút tiền mặt chiếm gần 92%, còn thẻ tín dụng chỉ chiếm gần 4% và thẻ trả trước trên 4%. |

"Ở Việt Nam, với sự ra đời của mPOS, cho thấy đây là một cơ hội rất lớn. Vì thực tế, mPOS không cạnh tranh với các dịch vụ trước đây mà nó góp phần mở rộng thị trường hơn", ông Arn Vogels, Giám đốc MasterCard khu vực Đông Dương, cho biết.

"Thời gian tới, chủ tiệm bánh mì, lái xe ôm cũng có thể dùng thiết bị đầu đọc mPOS.vn trong các giao dịch với khách hàng", ông Nguyễn Hòa Bình nhấn mạnh. Theo ông Bình, các thiết bị mPOS đang phát triển trên thị trường thế giới đã có từ lâu nhưng có nhược điểm là không thể đọc được thẻ nội địa.

Nên đây được xem là yếu tố giúp PeaceSoft Group hoàn toàn tự tin so với các đối thủ nước ngoài tại thị trường Việt Nam trong tương lai. Tháng 9/2014, mPOS.vn cũng hợp tác với MasterCard triển khai thí điểm tại 6.000 điểm thanh toán dành cho DN nhỏ và siêu nhỏ.

Ví điện tử: Ngách nhỏ trong thị trường lớn

Các nhà phát triển công nghệ trong nước như VietUnion, M_Service... đang chạy đua để giành thị phần lớn nhất trong "thị trường ngách" mà MasterCard, Visa, American Express để lại.

Giao dịch bằng tiền mặt vẫn rất được ưa chuộng tại Việt Nam. Nhưng hiện nay, mức độ sử dụng smartphone, theo nghiên cứu mới đây của Google và TNS, đã lên đến 36% dân số. Đây chính là tiền đề để các nhà cung cấp dịch vụ thanh toán qua di động như MoMo rốt ráo tung tiền đầu tư để nhanh chóng mở rộng hệ thống.

Garry Lyons, Tổng giám đốc Sáng tạo của MasterCard, đánh giá: "Trong tương lai xa, tiền mặt sẽ biến mất hoàn toàn. Xa hơn nữa, thanh toán qua thẻ cũng sẽ biến mất và chỉ còn thanh toán điện tử nói chung. Chúng tôi, các nhà kinh doanh và cả các chính phủ đều nhìn thấy tiềm năng cực lớn của phương thức thanh toán điện tử vì có quá nhiều lợi ích. Thanh toán điện tử sẽ thuận tiện, minh bạch hơn và giảm thiểu tội phạm nhờ dễ dàng kiểm soát sự lưu thông của dòng tiền".

Gần đây, các nhà phát triển công cụ thanh toán không dùng tiền mặt như: VinaPay, Payoo, Ngân Lượng, Mobivi, MoMo... đều tung ra những giải pháp khai thác triệt để thị trường thẻ thông minh Việt Nam ở tất cả các phân khúc bao gồm các DN nhỏ và siêu nhỏ, tiểu thương lẫn cá nhân.

Đặc biệt, thị trường này sôi động hơn với sự cạnh tranh của các nhà cung cấp dịch vụ lớn. Công ty CP Dịch vụ trực tuyến Cộng đồng Việt (VietUnion) với dịch vụ thanh toán ví điện tử Payoo cũng nâng vốn lên 150 tỷ đồng sau khi nhượng lại 40% cổ phần cho Công ty NTT Data (Nhật Bản).

Công ty Dịch vụ di động trực tuyến M_Service, chủ ví điện tử MoMo, cũng đã nhanh chóng tiếp cận được dịch vụ thu tiền cước của các công ty lớn như VinaPhone, MobiFone, VNPT, VTV, FPT, Viettel, EVN, VNG, Prudential Finance, AVG... Theo số liệu MoMo công bố, hệ thống phân phối MoMo trải rộng với 3.000 điểm giao dịch, 100.000 điểm bán lẻ, 500.000 khách hàng sử dụng ví.

Những con số này hứa hẹn diễn ra nhiều cạnh tranh trong cuộc chơi "không tiền mặt" trong thời gian tới. Tuy nhiên, theo ông Ngô Trung Lĩnh, Giám đốc Điều hành VietUnion (đại diện cho Payoo), đối với thiết bị, dịch vụ thanh toán không dùng tiền mặt, hiện nay Việt Nam chỉ mới có vài nhà phát triển, các nhà cung cấp nhỏ rất khó cạnh tranh.

Còn theo số liệu của NHNN, tính đến hết năm 2013, cả nước có trên 1,84 triệu ví điện tử, tổng lượng giao dịch trong năm đạt 23.350 tỷ đồng (khoảng 1,1 tỷ USD). So với quy mô của thị trường thanh toán không dùng tiền mặt tại Việt Nam, con số này còn rất khiêm tốn.

Theo ước tính của các chuyên gia, hiện Việt Nam có khoảng 10 triệu khách hàng sử dụng ví điện tử của 10 nhà cung cấp dịch vụ trên nền internet và thiết bị di động như Ngân Lượng, Payoo, MoMo, Netcash, Vcash, Smartlink...

Tuy nhiên, theo báo cáo thương mại điện tử Việt Nam, doanh số thanh toán điện tử năm 2013 đạt 2,2 tỷ USD, rất nhỏ so với tổng doanh số bán lẻ và doanh thu dịch vụ (12,3 tỷ USD). Số liệu thống kê của Bộ Thông tin và Truyền thông cho thấy, tính đến tháng 12/2013, Việt Nam có khoảng 105 triệu thuê bao điện thoại, 93% trong số này là thuê bao di động.

Bên cạnh đó, hiện chỉ có 22% dân số Việt Nam tiếp cận các dịch vụ tài chính và việc giao dịch thông qua ví điện tử càng ít, chỉ 6% mua hàng qua ứng dụng cài đặt trên điện thoại di động. "Hiện nay, ví điện tử vẫn ở giai đoạn nuôi thị trường.

Khó khăn nhất là việc thay đổi thói quen dùng tiền mặt của người dân. Để tiếp cận thị trường lớn đòi hỏi thời gian và chi phí martketing rất lớn. Những nhà cung cấp dịch vụ thanh toán điện tử nhỏ rất khó có cơ hội cạnh tranh", đại diện của MoMo cho biết.

Visa - Mastercard: Đấu trường mở thẻ

Cùng với MasterCard, các nhà cung cấp giải pháp công nghệ trong thị trường thẻ thế giới đều đã xuất hiện tại Việt Nam, như VisaCard, American Express và UnionPay, tạo ra sự cạnh tranh phát hành thẻ rất quyết liệt. Tuy nhiên, cuộc đối đầu chủ yếu diễn ra với hai tên tuổi lớn là MasterCard và Visa.

Theo số liệu của Ngân hàng Nhà nước (NHNN), đã có 52 NH thương mại trong nước và ngân hàng có vốn nước ngoài đăng ký phát hành thẻ, với trên 57,1 triệu thẻ các loại đã được phát hành, tăng 38,5% so với cuối năm 2011.

Tại Việt Nam, ngoài hình thức thẻ tín dụng nội địa, các NH còn cung cấp hàng loạt dịch vụ thẻ tới khách hàng như thẻ tín dụng quốc tế Cremium Visa, Cremium Mastercard, Cremium JCB, thẻ ghi nợ nội địa ATM E-Partner; thẻ ghi nợ quốc tế Visa debit 1Sky; thẻ quà tặng; thẻ Corporate, thẻ liên kết, dịch vụ thu phí không dừng OBU, mPOS...

Cùng với MasterCard, các nhà cung cấp giải pháp công nghệ trong thị trường thẻ thế giới đều đã xuất hiện tại Việt Nam, như VisaCard, American Express và UnionPay, tạo ra sự cạnh tranh phát hành thẻ rất quyết liệt. Tuy nhiên, cuộc đối đầu chủ yếu diễn ra với hai tên tuổi lớn là MasterCard và Visa.

Số liệu của Visa cho thấy, có 13 NH tại Việt Nam phát hành Visa Debit, Visa Credit và Visa Prepaid và Visa Prepaid Gift và Visa đồng thương hiệu cho du lịch và bán lẻ, chẳng hạn như Việt Nam Airlines Techcombank, Sacombank Parkson, thẻ Eximbank Maximark...

Trong khi đó, MasterCard hợp tác với 28 NH tại Việt Nam, trong đó Vietcombank là đối tác lớn nhất. Điều này đã kéo theo cuộc đua của các NH trong việc đẩy nhanh những chương trình cạnh tranh để phát hành thẻ như: miễn phí phát hành, giảm giá ưu đãi mua sắm cho chủ thẻ, hoàn một phần tiền chi tiêu cho khách hàng...

Dù không công bố doanh số giao dịch cụ thể tại thị trường Việt Nam, nhưng MasterCard cho hay, số lượng giao dịch cá nhân của họ chiếm hơn 90% tổng số giao dịch tại Việt Nam của thẻ mang thương hiệu MasterCard, với mức tăng trưởng khoảng 60%/năm.

"Năm 2013 đánh dấu những mốc phát triển quan trọng tại thị trường Việt Nam. MasterCard kết nối với Công ty Xăng dầu Miền Nam để mở cổng thanh toán xăng dầu cho thẻ MasterCard, và kết nối với Payoo cho phép chủ thẻ thanh toán các hóa đơn sinh hoạt qua thẻ. Hóa đơn sinh hoạt và xăng dầu là hai khoản chi tiêu rất quan trọng trong các nhu cầu hằng ngày, vậy nên chúng tôi đánh giá sự thành công của hai hợp tác trên đánh dấu bước tiến lớn trong việc phát triển thanh toán thẻ tại Việt Nam", ông Arn Vogels cho hay.

Theo số liệu công bố mới nhất vào ngày 30/10 vừa qua, tổng doanh số giao dịch qua thẻ MasterCard trong quý III/2014 đạt 843 tỷ USD, tăng 11% so với quý trước. Tính đến hết ngày 30/9/2014, đã có tổng số 2,1 tỷ thẻ MasterCard và thẻ Maestro được phát hành trên toàn cầu.

Tính đến năm 2014, MasterCard đã kết nối được với mạng lưới 28 NH, trong đó 20 NH phát hành và 8 NH thời gian tới sẽ phát hành thẻ, đồng thời tăng quy mô hoạt động bằng cách tiến hành phổ cập tài chính trên diện rộng không phân biệt địa bàn, thu nhập của người dân thấp hay cao.

Xem tin bài gốc tại đây

mPOS Digital

mPOS Digital